再审视:OKX Web3产品经理眼中的DeFi下一步

2020 年的 DeFi Summer 已经过去四年,斗转星移。我们站在今天再度审视 DeFi,探寻它的下一步。

作为加密市场曾经的重要增长飞轮,DeFi 这两年似乎一直在沉寂。

尽管 以太坊 Layer 2 上涌现的新交易所,正在大力吸引流动性,老牌 DeFi 协议 MakerDAO 和 Unichain 也在作出些许调整。但这些“创新”多偏向业务转型/调整,不太掺杂到技术与模式创新。

作为承接流量的Web3超级入口,OKX Web3 钱包的视角更加侧重如何提高用户体验,帮助用户低门槛的玩转链上世界,所以本文旨在挖掘 OKX Web3产品经理眼中的 DeFi 形态及其下一步发展。

DeFi 市场整体情况与用户画像

2024 年 DeFi 赛道的热度有所下降,特别是在上半年 LSD 和 Pendle 引发热潮后,市场逐渐趋于平静,缺乏新的叙事驱动。然而从年初至今,LSD 和 LRT 赛道依然保持强劲增长,尤其是以 EigenLayer 为代表的再质押项目,推动 LRT 赛道为 DeFi 带来了接近 200 亿美元的增量。与此同时,以 Pendle 为主导的收益市场也表现亮眼,市值自年初以来增长接近四倍,Pendle 贡献了大部分增幅。

此外,RWA 赛道的总锁仓量(TVL)从年初以来翻倍增长,私人借贷、国债代币化以及传统金融机构的入场是主要推动力。BTCFi 则受到了铭文叙事的带动,开发者们致力于通过在 BTC 主网上实现类智能合约功能,激活 BTC 的资金与用户,进一步构建 DeFi 生态,带来了一波新的增长。

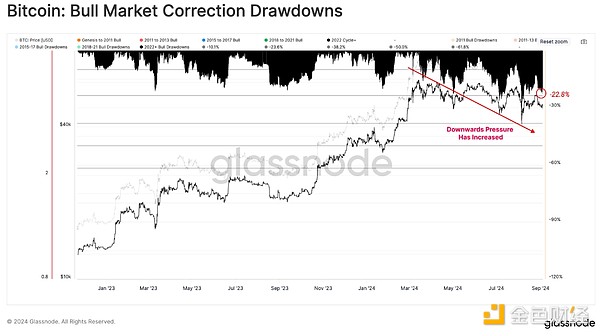

当前 DeFi 市场的总锁仓量从年初的 500 亿美元最高攀升至 1200 亿美元,现已回落至约 800 亿美元。LSD 赛道仍占据最大市场份额,其次是借贷和 DEX 领域。

今年年初,DeFi 市场的总锁仓量(TVL)为 500 亿美元,随后最高攀升至 1200 亿美元,目前回落至约 800 亿美元。LSD 赛道占据最大的市场份额,其次是借贷和 DEX 领域。

用户层面,当前 DeFi 用户主要分为以下几类:

1. Crypto native 普通用户:他们主要需求是更多的链上生息渠道,如通过稳定币赚取收益;而高级用户则追求更复杂的 DeFi 策略,构建套娃玩法以获取更高回报。

2. 链上 DAO 等机构:这类用户注重金库管理和稳健收益,偏好低风险的基础 DeFi 协议,尤其是 RWA 等将链下资产(如美国国债)引入链上的生息渠道。

3. 传统金融机构:他们逐渐认识到 DeFi 的高效和可组合性优势,开始通过链上化传统资产,寻找更多分销渠道。

4. 不熟悉 DeFi 的用户:尽管这些用户对链上更高收益的机会感兴趣,但进入 DeFi 的门槛较高,需要引路人指导。

适合参与 DeFi 的用户通常具备一定的风险承受能力和较强的学习能力,特别是那些对链上生态和加密资产已有一定了解并渴望深入探索的人群在 DeFi 中表现活跃。

DeFi 的风险与常见收益来源

当前 DeFi 领域面临的主要风险包括以下几点:

1. 协议底层智能合约的安全性:这是 DeFi 中最大的风险,智能合约漏洞可能导致协议被攻击进而资金被盗。

2. 项目方信誉风险:项目方可能出现跑路(rug pull)等情况,影响用户资金安全。

3. 监管风险:随着 DeFi 规模扩大,各国政府和监管机构的关注增加,未来可能面临更严格的法规要求,涉及 KYC、AML 等合规问题。

4. 流动性风险:DeFi 协议依赖流动性提供者,任何突然的流动性撤离(如巨鲸行为)都可能导致市场失衡,增加交易成本或引发清算。

5. 市场风险:许多 DeFi 平台的功能依赖于其他主流加密货币,例如以太坊。这些资产价格可能会高度波动,进而给用户带来损失,严重的情况下可能会对 DeFi 生态系统产生重大影响。此外,DeFi 热度常常快速变化,用户需紧跟热点并实时调整仓位,否则可能错失高收益机会。

而关于常见收益来源与常见风险层面,DeFi 有多种底层收益来源,比如在 Dex 中做 LP 提供流动性,以赚取交易手续费;在借贷协议中提供可借出资产赚取借款利息;Staking、LSD 和 LRT 的收益来源于 staking 奖励,如以太坊 PoS 收益,以及项目代币和积分;对于 Perp 永续合约 LP(如 GLP、JLP),收益来自对手方交易的手续费或资金费率;最后,RWA(现实世界资产)收益则来自链下传统资产,如美国国债或房地产的回报。除此之外,很多 DeFi 项目方还会给流动性提供者额外的项目代币奖励以及合作伙伴的代币奖励。

总体而言,风险越高,收益也越高。较为基础的借贷协议和 Staking 相对安全,但收益率较低;而更复杂的操作如在 DEX V3中做 LP,需要实时动态调整做市区间,尽管收益更高,但风险也相应增加。因此,交易时应注意选择与自身风险承受能力相匹配的标的。

目前,OKX Web3 在安全层面采取了一定措施,我们认为 DeFi 项目的安全性是其大规模普及的关键。OKX DeFi 在接入新协议前会进行充分调研,BD 团队负责评估项目方背景,技术团队负责深入审查智能合约,确保有审计报告等保障。作为 DeFi 聚合器,OKX DeFi 平台只接入经过安全验证的协议,且平台不会托管用户资金,只作为方便用户一键式参与 DeFi 的桥梁。此外,OKX DeFi 还为用户提供额外的收益层,该收益源自项目方的补贴,且不会通过 OKX 平台,而会直接发放给用户,进一步降低了资金风险。

OKX DeFi 产品现状与发展方向

目前来看,RWA(现实世界资产)可能成为 DeFi 的潜在增长点。随着房地产、债券、股票等传统资产逐渐引入链上,通过 DeFi 协议可以实现更高流动性和收益, 2024 年将有更多机构关注 RWA 与 DeFi 的结合,这将为 DeFi 生态带来更多资金和机会。同时,机构投资者对 DeFi 的兴趣不断增加,尤其是在稳定币借贷和收益型产品等领域,促使更多传统金融机构探索参与 DeFi 市场的方式。机构的介入将推动 DeFi 市场更加成熟规范,并带来更多资金流入与更稳定的收益产品。

此外,CeDeFi 通过结合 CeFi 与 DeFi 带来创新产品,如 Ethena 这种结合收益型稳定币的方案;而 BTCFi 领域则涌现出基于 BTC 的创新 Staking 协议及其衍生的上游 LSD 生态,如 Babylon。

OKX 的 DeFi 产品主要聚焦于打造一站式 DeFi 聚合器,用户只需通过 OKX 平台即可参与全网各种 DeFi 协议,仓位管理更为便捷。OKX 不仅帮助用户过滤大部分协议的风险,并且不会托管用户资金,同时为用户提供 DeFi 协议官网之外的额外收益层以提升交易回报。此外,OKX 还在设计专属的 DeFi 策略产品,旨在通过团队的专业能力帮助用户获取更高收益。

未来 OKX 的 DeFi 发展计划包括:打造全网最优的一站式 DeFi 收益聚合器,聚合所有主流公链的 DeFi 协议,并支持新兴热点项目,提供更多早期收益机会;推出功能强大的 DeFi 看板,展示全网仓位和 PnL;以及通过专业团队的策略,将复杂的 DeFi 策略产品化,简化交易过程,方便更多用户参与到 DeFi 的世界中。

免责声明

本文仅供参考。本文仅代表作者观点,不代表 OKX 立场。本文无意提供 (i) 投资建议或投资推荐; (ii) 购买、出售或持有数字资产的要约或招揽; (iii)财务、会计、法律或税务建议。我们不保证该等信息的准确性、完整性或有用性。持有的数字资产(包括稳定币和 NFTs)涉及高风险,可能会大幅波动。您应该根据您的财务状况仔细考虑交易或持有数字资产是否适合您。有关您的具体情况,请咨询您的法律/税务/投资专业人士。请您自行负责了解和遵守当地的有关适用法律和法规。